はじめに

今回は社会保険制度の大幅な改正についてです。

この改正は従業員50人以下の小規模法人や5人以上を雇用する個人事業主にとっては、死活問題となるほど大きな影響を与える改正となります。

2025年に予定されている年金制度改正案の概要

国は年金制度を維持するために、定期的に財政状況をチェックし、将来の経済状況をいくつかのシナリオで予測し、それぞれのシナリオでどれくらい年金給付が必要かの試算を行います。その試算データをもとに、制度の見直しが行われます。これを「財政検証」といい、5年に1回のサイクルで行われています。

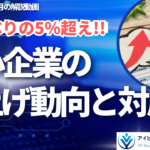

前回が2019年でしたので、今年(2024年)がその財政検証の年となりますが、先週厚生労働省の社会保障審議会は、ついにパート等の短時間労働者が厚生年金に加入する際の企業規模の要件を撤廃する方針を決定しました。2024年7月現在、パート等の短時間労働者の社保加入義務は、従業員101人以上(2024年10月から51人以上)の企業に限定されていますが、今後、法人の場合は従業員数に関わらず適用し、個人事業主の場合も5人以上の事業所は全業種に厚生年金を適用し、以下の基準を満たすパートも含めて適用する方向となります。

引用:厚生労働省(社会保険適用特設サイト)

この改正案は来年の通常国会に提出され、可決されれば、早ければ2026年から適用が開始される見通しとなります。

年金制度に関するカンタンな復習

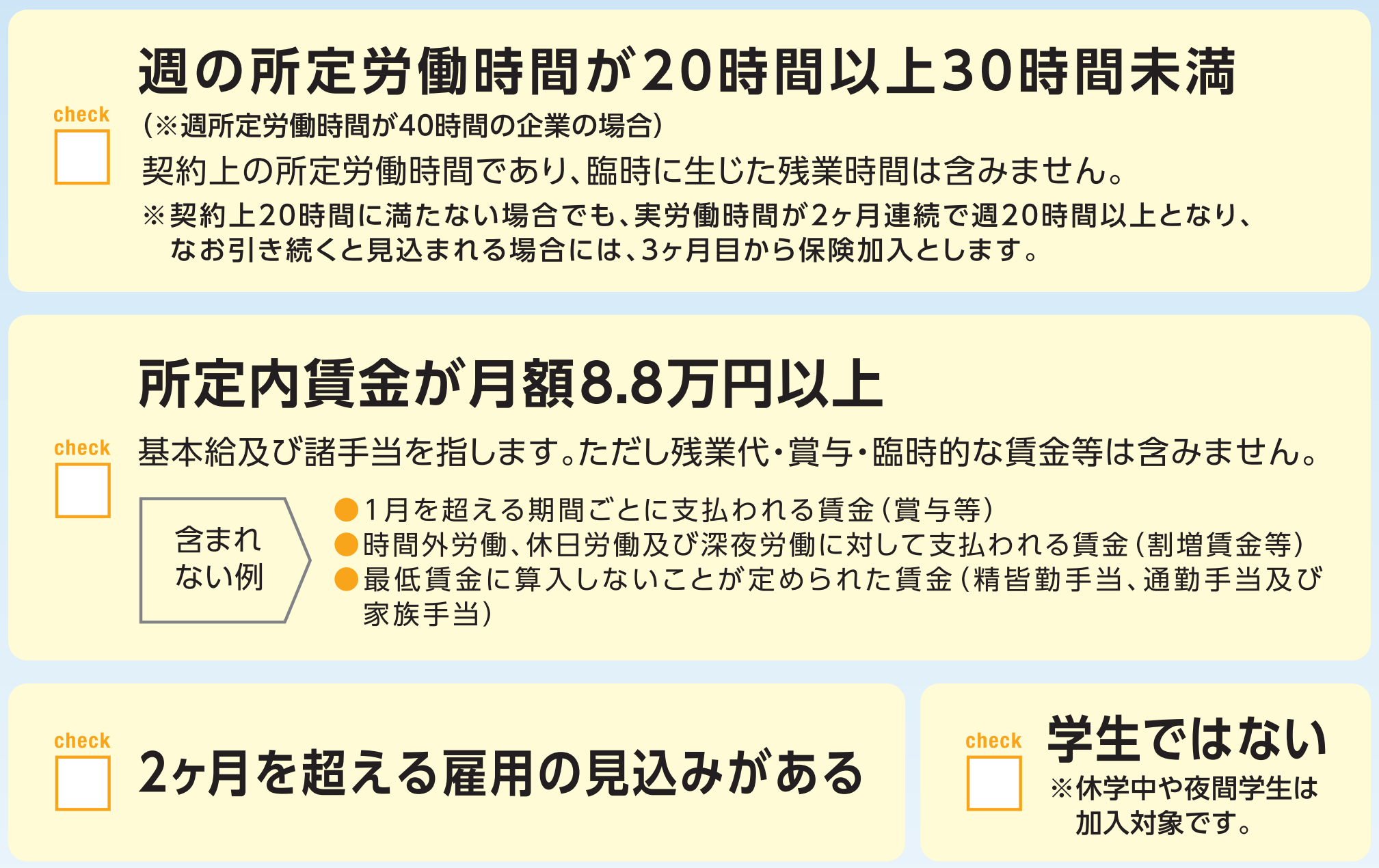

日本の公的年金には「国民年金」と「厚生年金」があります。

国民年金は20歳以上のすべての人が加入するもので、厚生年金は会社員や公務員が追加で加入するものです。下図のとおり2階建ての年金制度になっていて、1階部分が原則として国民全員が受け取る国民年金(基礎年金)で、2階部分が会社員や公務員が受け取る厚生年金です。

引用:日本年金機構(公的年金制度の種類と加入する制度)

1階部分の国民年金の加入者は以下の3種類に分類されます。

- 自営業者やフリーランス、学生等が加入する「第1号被保険者」

- 会社員や公務員、一定基準のパートタイマーが加入する「第2号被保険者」

- 第2号被保険者に扶養されている配偶者は「第3号被保険者」

第1号被保険者は定額(16,980円:令和6年度)の保険料を払っており、納付期間に応じて年金を受け取ります。第2号被保険者は収入に応じた保険料を会社と折半して払っており、年金は国民年金に加えて厚生年金も受け取ります。そして第3号被保険者は保険料を自分で払わず、扶養者の保険料で年金を受け取ります。

今回の年金制度改正では、このうち第2号被保険者をできるだけ増やし、第3号被保険者をできるだけ減らすように誘導する政策になります。

改正の背景

就職氷河期世代 = 団塊ジュニアの高齢化

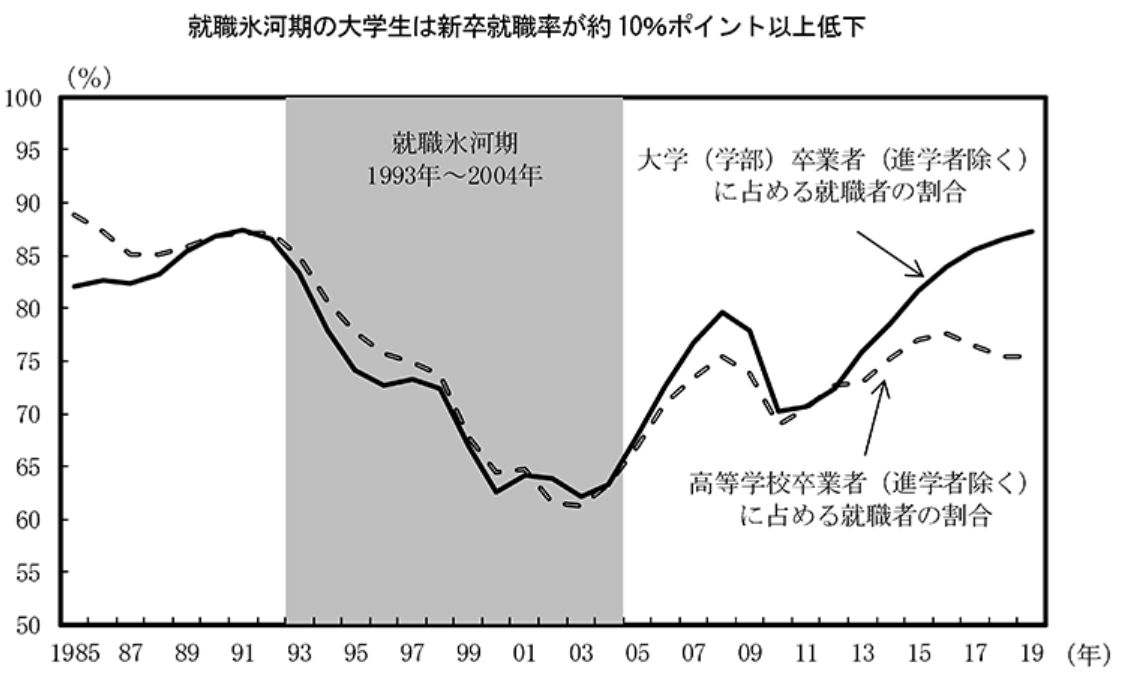

年金制度改正の背景にある課題とされるのが、ひとつは就職氷河期世代の老後の貧困化防止です。1990年から2000年代のバブル崩壊後に学校を卒業した世代は、景気低迷による企業の採用抑制のあおりをうけ、就職活動に苦戦し結果的に正社員採用されないケースも相次ぎました。この世代は、今でも短時間の非正規労働を掛け持ちする等の不安定な働き方をしながら厚生年金に加入できていない人が約50万人もいると推定されています。

引用:内閣府(人口減少時代における働き方を巡る課題)

こうした世代があと20年以内に年金受給年齢となります。じゅうぶんな老後資金を準備できなまま就職氷河期世代が老後を迎えた場合、基礎年金だけでは生活が苦しくなる可能性も見えてきます。そうなることを防ぐために、基礎年金に加えて厚生年金を上乗せすることで老後保障を手厚する目的で社保適用の裾野を広げようという考え方です。

問題だらけの第3号被保険者制度

もう一つは、何かと問題の多い「第3号被保険者」をなんとかして厚生年金に加入させるためです。

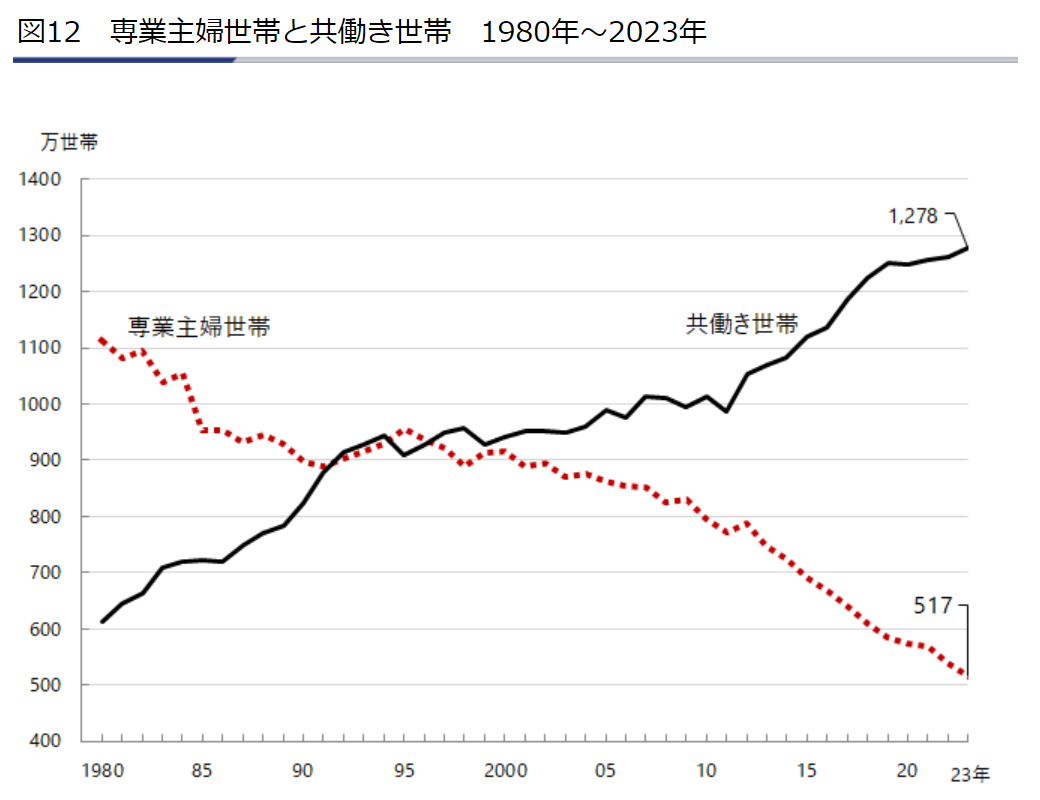

第3号被保険者は、第2号被保険者に扶養される配偶者のことですが、先述のとおり自分では保険料を支払わなくても、医療給付や各種年金を受給する権利が与えられています。この第3号制度が制定されたのは40年近く前の1986年で、男性は会社で働き、女性は家で専業主婦をすることを前提とした制度です。当時はそれがあたりまえだったとはいえ、さすがに今となっては時代に合わなくなっているのはだれの目にも明らかです。

引用:労働政策研究・研修機構(JILPT)

また、第3号は、第2号(会社員と公務員)の配偶者だけに認められるものですので、自営業者の配偶者は仮に専業主婦をしていたとしても第3号とはなれません。またシングルマザーのような一人親世帯も対象外です。このように、会社員や公務員の配偶者だけに大きすぎる特典を与えていることにも不公平感を拭えません。第3号の廃止や見直しの議論は昔からあるものの、保険料を払わずに給付が受けられるという特典が既得権化しており、現在700万人もいる第3号被保険者 = 有権者からの反発を恐れ、政府が手を付けられない聖域とされる問題でした。

問題はこれだけではなく、第3号を含めて社会保険上の扶養の要件として年収130万円(60歳以上は180万円)以下という壁があるため、第2号の配偶者がパートで働く場合に、年収130万円を超えないように就業調整するということが当り前になってしまっています。もっとも、こうした就業調整自体は昔からあって、パート側には扶養に入ることで保険料を負担しなくて良いことや、夫も配偶者特別控除で所得税が軽減され、世帯の保険料・所得税支出がおおきく削減できるというメリットがありました。

いっぽう企業側も週の労働時間を20時間から30時間の間に制限して、年収130万円以内になるようパートに働いてもらえば、社会保険に加入させなくてすむので低コストで労働力を得られるという点で、労使双方にメリットがありました。

人手不足を助長する年収の壁

ただ、ここ数年で急速に進んだ賃金相場の上昇により、年収130万円で働いてもらえる労働時間がこれまでより大きく減少することなりました。例えば時給900円の時代なら年間1440時間以上就労可能だったのが、時給1000円になると就労可能時間は1300時間となり、年間140時間も減ります。これが人手不足の企業にとっては頭痛の種でした。

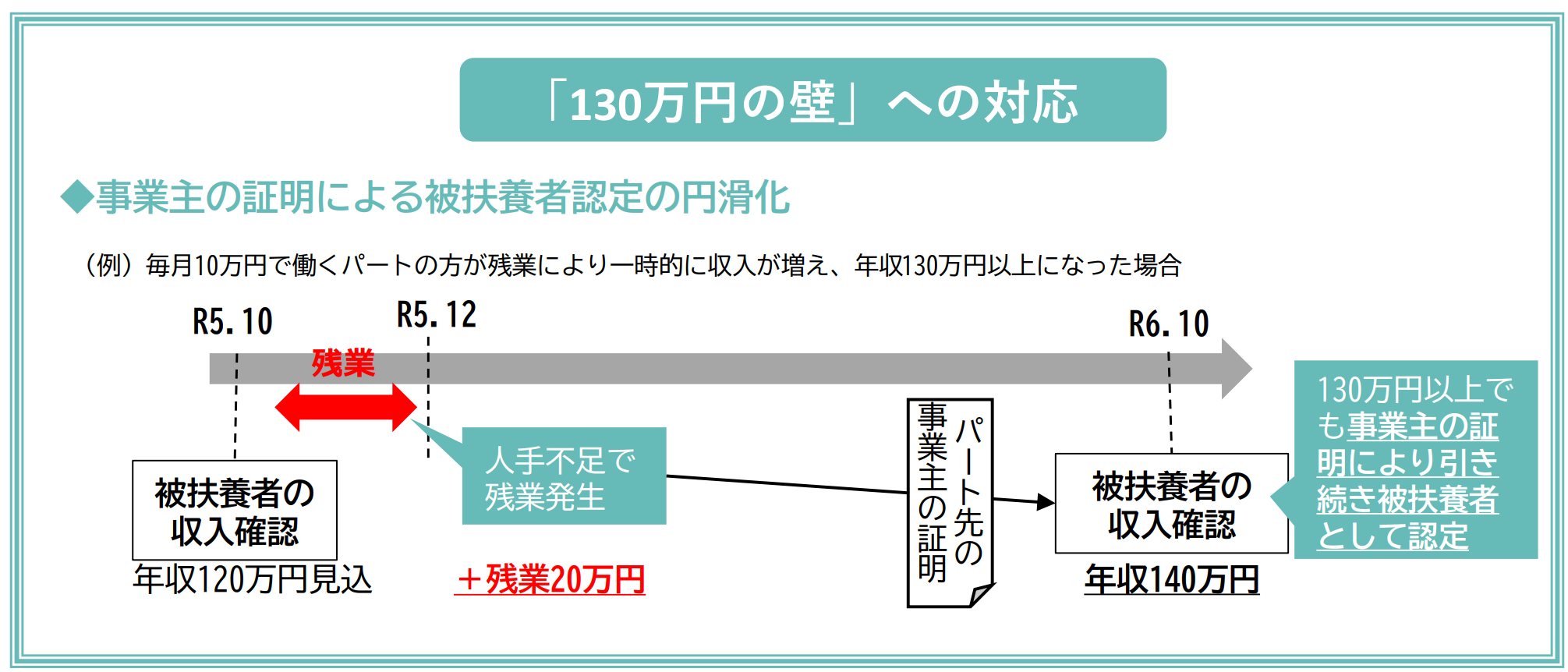

ちなみに、政府は2023年10月に、この問題を軽減するため、季節的な繁忙等、一時的な場合に限り年収130万円を超えても扶養を継続できる急場しのぎの対策案「年収の壁・支援強化パッケージ」を実施したため、事実上130万円の壁は無くなろうとしていました。

引用:厚生労働省(年収の壁・支援強化パッケージ)

今回の年金制度改正で、月8.8万円以上のパートが加入対象となり、年収の壁は106万円に置きかわることになります。よって130万円の壁はほぼ意味をなさなくなりますが、それが今後どう影響してくるかについては後述します。

年金制度改正の影響

パートタイマーの就業調整でさらなる人手不足?

パートは厚生年金に加入することで手取りが減るのを避けるため、これまでよりもさらに就業調整を強める可能性もあります。つまり、時給を1,000円と仮定した場合、これまで年間約1,300時間まで就業可能だったのが、今後は約1,060時間までしか働けないので240時間も労働時間を減らす必要があります。そうなった場合、パートの就業現場では人手不足に拍車がかかり、最悪業務が回らないという事態になるおそれがあります。ではパートにとって厚生年金に加入して手取りが減ることのデメリットを上回るメリットはあるのでしょうか。厚生年金に加入することで基礎年金に報酬比例部分の年金が付加されます。厚生労働省の説明でも支払う保険料と将来的に上乗せされる年金額が年収例ごとに示されています。

引用:厚生労働省(社会保険適用拡大特設サイト)

支払った保険料は回収できるのか

仮に報酬月額が10万円(年間給与120万円)の場合、厚生年金の加入1年につき年金が月500円(年間6,000円)増えるのに対して、保険料は月9,000円(年間108,000円)ですから、単純計算で年金給付水準が今のままと仮定し、65歳から年金をもらい始めた場合、負担した保険料分を回収するには18年かかり83歳のときとなります。ちなみに現在日本人の平均寿命は男性が81.05歳、女性が87.09歳です。

年金は生涯にわたって支給されるため、損益分岐点を過ぎるとその後は長生きするほどお得になるのは確かです。ただし、専業主婦パートの場合は、これまで健康保険料も払っていなかったはずですから、その追加負担分となる月5,800円(年間69,600円:40歳以上、福岡県の場合)も含めると保険料を回収するには29.6年もかかります。つまり94.6歳で±0となり、その後にようやくプラスに転じるということです。

もっとも、社保加入により、第3号にはなかった医療給付の種類が増えます。例えば、妊娠出産時に休業すれば報酬の約3分の2が支給される出産手当金、病気やケガで休業したときにも傷病手当金が受給できます。こうした健康保険給付面のメリットも総合的に考えて社保加入をするのか、就業調整するのかを検討するパートさんも出てくるかと思います。

社保加入により確実にメリットが生じる場合もある

また、上記試算は年収120万円で第2号の扶養に入っていた第3号を想定していますが、第1号でもともと国民年金や国民健康保険を支払っていた人は、厚生年金加入により保険料負担が減るうえに将来の年金が増えるという明確なメリットが発生するケースも多々あります。

公的年金制度というのは、「世代間扶養」という理念が大前提ですので、収支や損得勘定で考えるのは違うともいえますが、損得勘定が働くのは避けられません。

企業担当者としては、パートへの社保適用を説明する際にこうしたメリットとデメリットもいちおうは想定しておく必要があるかと思います。

特に影響が大きいのはこれまで適用を免除されていた業種の個人事業主

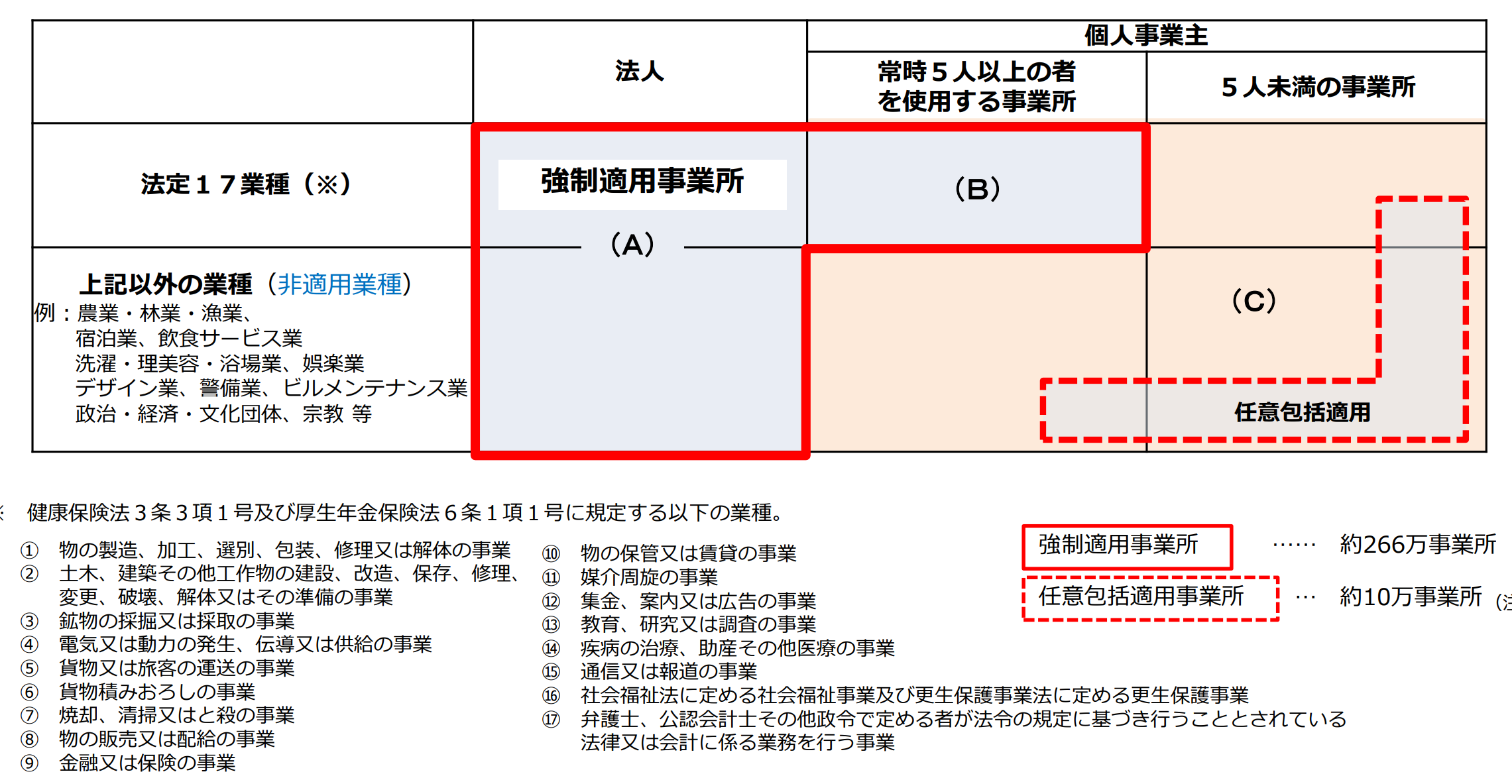

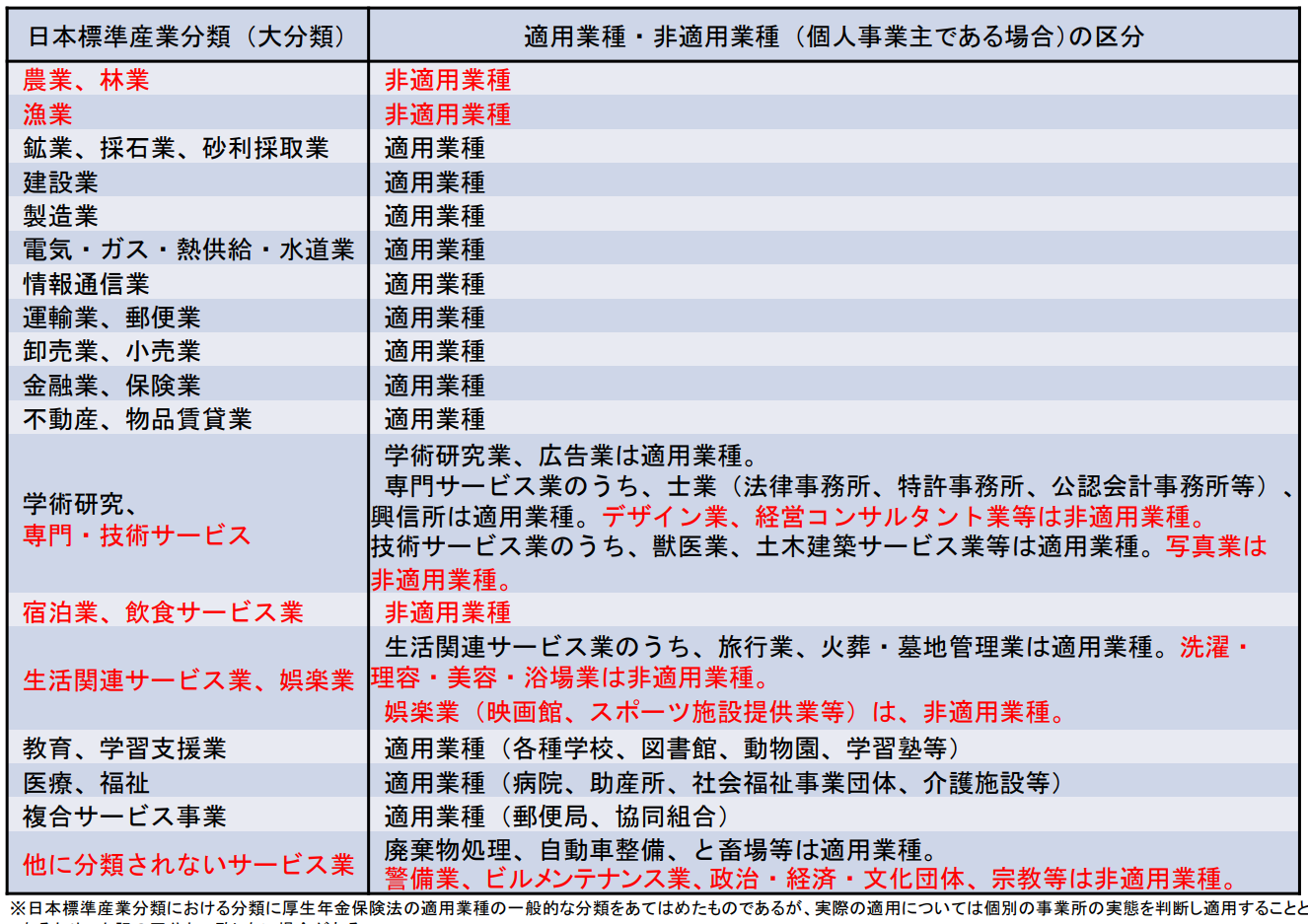

そもそも厚生年金は、「適用事業所」となっている会社の役員や従業員が加入するものです。適用事業所となるかどうかは会社が任意に決めることはできず、下図の赤枠のように法人なら規模を問わず強制加入で、従業員5人以上の個人事業主は①〜⑰の17業種に該当する場合に強制加入となっています。

引用:厚生労働省(個人事業所に係る適用範囲の在り方について)

逆にいえば、これまで下記の赤文字の業種は、従業員数が何人であれ社保の適用が免除されていました。極端なはなし、個人事業主なら正社員の従業員が100人いても社会保険の加入は必要なかったのです。

引用:厚生労働省(個人事業所に係る適用範囲の在り方について)

今回の年金制度改正により、これらの業種も含めて例外なく5人以上の従業員を雇用する個人事業主は社保加入が義務付けられるものとみられます。

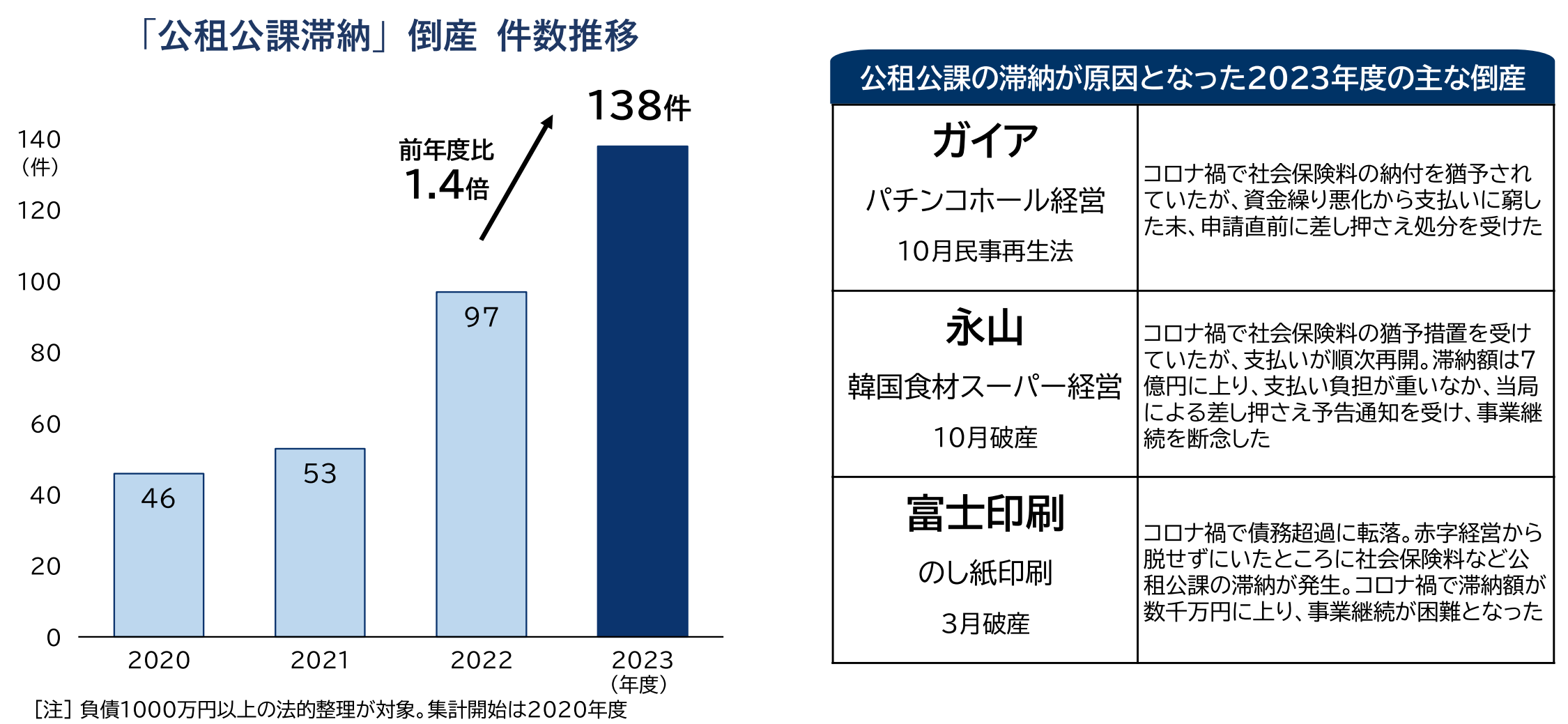

廃業や社保倒産する企業が続出するおそれも

そうなった場合、これまで社保の適用が免除され、少数の正社員と多数のパートで事業を切り盛りしていた個人事業の飲食、美容室等のサービス業では、賃金の15%となる社会保険料負担にたえられず廃業に追い込まれるケースも出てくる可能性があります。すでに現在でも社会保険料の滞納による差押えが原因で倒産する企業が急増しています。

引用:帝国データバンク

そうなると企業は、社会保険の適用を逃れるために雇用から業務委託に切り替える可能性もあります。ただ、そうした逃げ道もふさぐ社保の包囲網が張られようとしています。

フリーランスや2箇所勤務者にも社保適用の網を張る!?

現時点ではまだ確定していませんが、将来的にはフリーランスや従業員5人未満の個人事業主、さらには短時間のアルバイトで複数事業所を掛け持ちしているような労働者、ウーバーイーツの配達員のようなギグワーカーにも厚生年金を適用する案も検討されてます。こうして雇用以外の働き方をする場合でも関与する事業所から折半負担の保険料が徴収されるとなれば、ますます社会保険料は税金以上に企業の経営を圧迫する可能性があります。

まとめ

今回の社会保険制度改正で決まった事は大きく2つです。1つめが、週20時間以上働き、月8.8万円(年収106万円)以上の賃金を受ける労働者は、企業規模に関わらず社会保険を適用すること。2つめが従業員規模5人以上の個人事業主も業種を問わず社会保険を適用することです。これによって小規模企業においては、新たな社会保険料負担が発生し、経営を圧迫することは確実となります。施行時期はまだ確定していませんが、早ければ2026年からスタートする可能性があります。企業としては新たに発生する社会保険料コストの試算や、対象となるパートさんの働き方をヒアリングし、必要に応じて就業時間の調整をするのか、思い切って就業時間を増やすのか等の検討をしておく必要がありそうです。

国は、厚生年金の適用を拡大し、労働者の老後資産形成について、その役割の半分を事業主に担わせるのであれば、時限措置でも十分かつ活用しやすい助成金制度を早急に創設すべきでしょう。